業務・業界・技術

2022.3.2

M&A価格算定の方法とは?価格相場や価格交渉の方法など徹底解説!

M&Aの売買価格は、ベースとなる適正価格をもとに譲渡側と譲受側の交渉によって決まります。

本稿に辿り着いた読者の方は、具体的な算出方法や交渉方法も気になっていることでしょう。そこで本稿では、以下のような悩みを解決します。

- M&Aにおける価格算定の方法を知りたい

- M&Aの価格相場を知りたい

- 価格交渉のコツを知りたい

ぜひ参考にしてください。

M&Aの価格算定基準とは

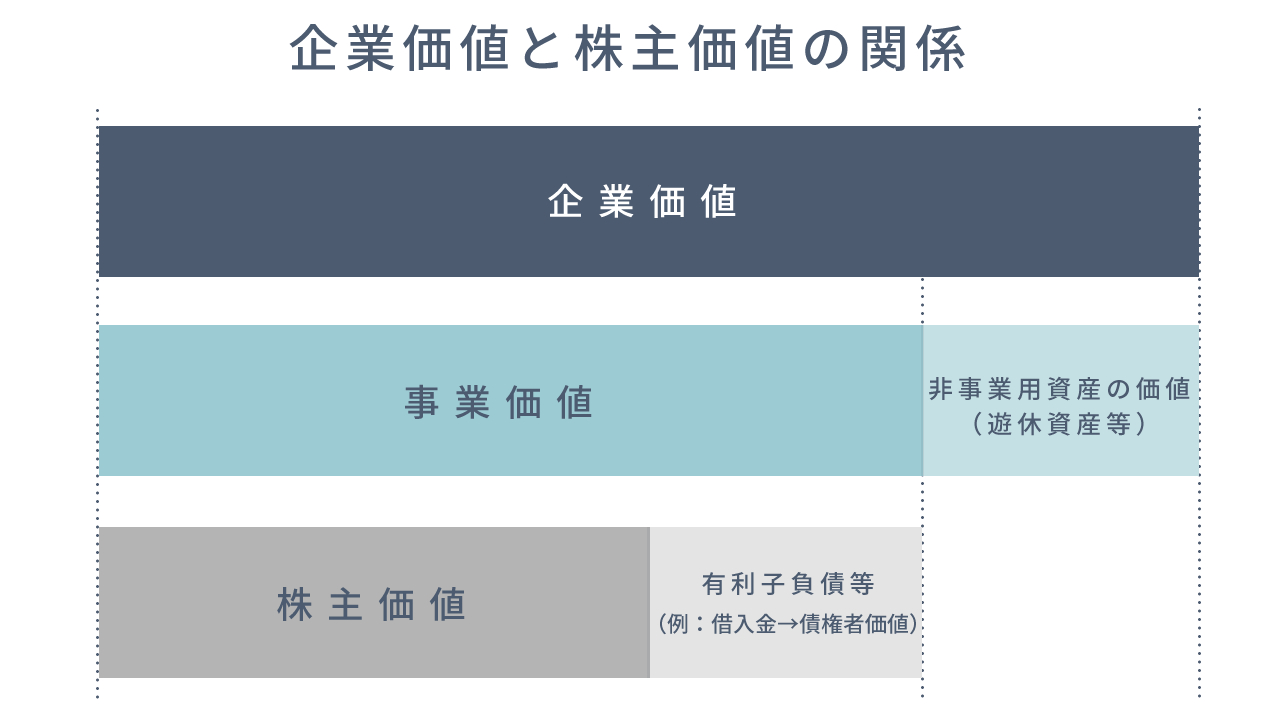

M&Aにおいて価格算定基準となるのは「企業価値(株式価値)」です。

日本公認会計士協会の「企業価値評価ガイドライン」では、企業価値を以下のように定義しています。

事業価値に加えて、事業以外の非事業資産の価値を含めた企業全体の価値

出典:企業価値評価ガイドライン

上記の事業価値は「事業から創出される価値」と定義されており、事業活動によって期待される利益やキャッシュ・フロー等の現在価値の合計のことを意味しています。

これらを計算するための評価方法は複数の方法が存在しており、代表的なアプローチ方法が次章にて取り上げる3つです。

M&A価格算定における3つのアプローチ

会社買収の価格(金額)の評価方法は複数の方法が存在しており、一般的にそれらは3つに区分されます。それぞれ解説します。

インカムアプローチ

インカムアプローチとは、対象企業に対して将来的に期待されるキャッシュ・フローや利益をもとに価値を算出する方法です。

インカムアプローチの中にもいくつか手法があり、代表的なものとしては「DCF法」や「配当還元法」などが挙げられます。

中でも「DCF法」は、その計算ロジックの精密さから企業価値の算出にもっとも適しているのではないかと考えられています。

そのため、とくに上場企業が譲受側としてM&Aを行う場合は、DCF法による評価結果が重視される傾向が強いです。

| メリット | ・将来性やシナジー効果も考慮している ・会社固有の性質も評価に反映できる |

|---|---|

| デメリット | ・会社の将来的な収益が予測できないと適用できない ・主観的になりやすい |

DCF法

DCFとは「Discounted Cash Flow」の略称で、投資の世界でよく用いられる考え方です。以下の計算式で企業価値を算出します。

| 企業価値 = 将来期待されるキャッシュ・フロー ÷ 加重平均資本コストの合計 |

この公式を見てもわかる通り、DCF法では過去の実績数値より将来の利益の方が重要視されます。

配当還元法

配当還元法とは、過去2年間の配当金額を利率10%で還元し、元本の株式価額を求めようとする評価方式です。

| 株主価値 = 将来配当の期待値 ÷ 株主資本コスト |

計算式は上記の通りになります。配当還元法により会社買収の価格(金額)を算出するケースは少ないです。理由は、配当金額を経営者が自由に決定できること、配当金額がない企業の算出ができないことなどが挙げられます。

マーケットアプローチ

マーケットアプローチとは、自社と類似する取引事例や同業である上場企業から、企業価値や事業価値を推定計算する方法です。

メリットとデメリットは以下の通りです。

| メリット | ・実際の株価を反映させるため客観性が高い ・直近の市場動向を反映したものになる |

|---|---|

| デメリット | ・市場の影響により評価が変わる ・類似する会社がない場合は用いることが難しい |

マーケットアプローチ法にもいくつか種類があり、代表的な手法は以下の3つです。

- 市場株価法

- 類似会社比較法(マルチプル法)

- 類似取引比較法

それぞれ簡単に解説します。

市場株価法

市場株価法は、上場企業のみが採用できる株式市場における実際の株価を参照する方法です。計算式は以下の通りです。

| 株主価値 = 株式時価 × 株式数 |

市場環境を反映した数値を元に算出されているため、客観性が一定以上は担保されている評価方式と言えます。

そのため、市場株価が公開されている上場企業同士の合併において、合併比率や株式交換比率などの算出に活用されることが多いです。

類似会社比較法(マルチプル法)

類似会社比較法とは、評価対象企業と業種や規模、収益、キャッシュフローなどが似ている上場企業を複数挙げて、それぞれの株価を元に評価対象企業の価値を算出する評価方法です。

別名「マルチプル法」「倍率法」などと呼ばれており、計算式は以下の通りです。

| 株式価値 =(指標となる財務数値 / 一株あたり)× 指標に対する倍率 |

指標となる財務数値には、収益指標や純資産などの数値が利用されます。

類似取引法

類似取引法とは、今回のM&Aと類似している過去のM&A取引実績から、企業価値や株式価値を算出する方法です。

しかし、M&Aに関するデータがすべて公開されていることは少なく、実際に計算に活用できるほどサンプル数を収集できないことから、類似取引法を活用することはあまりありません。

コストアプローチ

コストアプローチ法とは、主に評価対象企業における純資産の時価評価額などを基準にして企業価値や事業価値、株式価値を評価する方法です。

メリットとデメリットは以下の通りです。

| メリット | ・純資産を反映させることで評価の平等性を担保できる ・比較的簡単に計算できる |

|---|---|

| デメリット | ・会社の将来的な収益を考慮していない ・価格変動を考慮していない |

代表的な手法としては、以下の3つが挙げられます。

- 簿価純資産法

- 時価純資産法

- 年買法

中小企業間のM&Aでは「年買法」がよく利用されており、これもコストアプローチに分類されます。上記3つの算出法について、それぞれ簡単に解説します。

簿価純資産法

簿価純資産法とは、評価対象企業における会計上の純資産を基に1株当たり純資産の額を計算する方法です。計算式は以下の通りです。

| 株主価値 = 会計上の簿価純資産(資産の簿価 − 負債の簿価) |

帳簿内の数値を用いた計算式のため、計算が簡単であり、なおかつ客観性にも優れているという特徴があります。

しかし、資産の時価と簿価の間に乖離が発生していることが多いため、簿価純資産法をそのまま企業価値の評価に使用することは少ないです。

時価純資産法

時価純資産法とは、貸借対照表の資産負債を時価で再評価したり簿外負債の計上をしたり、必要な調整をすべて行った純資産額を算出し、発行済み株式数で除した一株当たりの時価純資産額をもって株主価値とする方法のことです。

別名「修正時価純資産法」と呼ばれることもあります。

計算式は以下の通りです。

| 株主価値 = 資産の時価 − 負債の時価 |

上記の「時価」には、将来的に回収できるであろう価格なども含まれており、資産の売却可能価格のみではないことに注意が必要です。

年買法

年買法(年倍法)とは、評価対象企業の純資産に「営業権」と呼ばれる数年分の利益等を付加して株式の価格を算定する方法のことです。

「年買法」と「年倍法」の2種類の表記が存在しておりますが、いずれも同じ意味であり読み方も「ネンバイホウ」で一緒です。

計算式は以下の通りです。

| 企業価値 = 純資産 + 営業権 |

賃借対照表上の資産と負債の分析だけでは「のれん」と呼ばれる営業権(利益)を評価できないという問題を解決しようとしたのが年買法です。

M&Aの価格算出の流れ

M&Aの価格算出は以下の流れで行われます。

- 企業価値の算出

- デューデリジェンス

- 交渉

- 買収金額の確定

先述の評価手法により複数の企業価値の評価額を算出し、その後デューデリジェンスによって価値やリスクの裏付けを取ります。

デューデリジェンスによって得られた情報をもとに買収金額の交渉が行われ、最終的な買収金額が決まります。

デューデリジェンスについては、以下の記事で詳しく解説しています。

▼関連記事

M&Aのデューデリジェンスとは?期間や手順、費用の目安、注意点を徹底解説!

M&Aの価格相場

中小企業間でのM&Aにおける価格相場は、先述の年買法をベースにして「時価純資産+2〜5年分の営業利益」になるケースが多いです。この相場は買収・合併だけでなく事業継承などでも当てはまります。

一方で、上場企業など規模の大きなM&A案件ではインカムアプローチやマーケットアプローチが用いられ、複数の評価結果を参考にしながら価格を算定するケースが多いです。

このように企業規模や状況によって価格は大きく変動するため、具体的な価格相場を金額のレンジで表現することは難しいです。

M&Aで価格算定結果を相場より高くする交渉のコツ

相場よりも高い金額でM&Aの交渉を成功させるコツをご紹介します。

買収側が喜ぶ無形資産を揃える

貸借対照表に計上されない特許等の知的財産や技術といった無形資産を揃えましょう。

買収側が買収企業の保有している無形資産の価値に将来性を認めて、高値で購入を希望することは十分にあり得るからです。

なお、ここでいう「無形資産」とは以下のようなものが挙げられます。

- 譲渡側の従業員

- 譲渡側の顧客リスト

- 譲渡側の取引先

- 譲渡側の市場シェア

- 譲渡側の特許、技術、ノウハウ

- 譲渡側のブランド力

- 譲渡側の事業分野の将来性

- 譲渡側の許認可

たとえば、従業員の価値は「スキル」「定着率」「賃金」の3つの要素で考えられることが多く、これらのバランスが取れているほど無形資産としての価値が高いと判断されます。

有形資産は目に見える分、価値として換算されやすいです。しかし、無形資産は「知ろうとしなければ知り得ない」可能性があるため、譲渡側が積極的に開示しなければ価値として換算されないことも多いです。

無形資産もM&Aによってシナジーが強く生まれる重要な要素のため、網羅的かつ魅力的に伝えられる準備をしておきましょう。

自社を高く評価する企業を見つける

買収側の評価次第で企業価値の評価は大きく左右されるため、シンプルですが自社を高く評価する企業を見つけることが価格算定結果を相場より高くする一番の近道です。

自社を高く評価する企業を見つける方法は「自社とシナジー効果が期待できる企業を探すこと」です。

救済型M&Aを除いて、すべてのM&Aはシナジーの有無とそのインパクトの大小で決定されています。そのため、自社を高く買って欲しいのであれば自社を買収するメリットが大きい企業を探す他ありません。

M&A仲介業者を活用したり、自社のネットワークを活用したりして、シナジーが生まれる企業を軒並みリストアップするなど工夫してみましょう。

強みを根拠とともにアピールする

十分な根拠とともに自社の強みをアピールすることで、評価額を高められることがあります。

過去実績(売上や利益)と合わせて、整理した無形資産とその価値の根拠を具体的な数値に落とし込み、統合後の事業にどのようなインパクトを生み出せるかを交渉相手に伝えることが重要です。

無形資産に関する情報は譲渡側から発信しなければ譲渡側は知り得なかった可能性があるため、積極的に価格交渉に有利になる情報は提示していくことをおすすめします。

ただし、企業機密や競争力の流出リスクには十分に留意が必要です。

まとめ

M&Aの価格算定にはさまざまな種類があり、とくに会計領域の専門性が強く求められることがわかったのではないでしょうか。

国内M&A案件数は年々上昇傾向にあり、2021年には2020年にコロナウイルスの影響で延期になったM&Aが実行されたこともあり、過去最高のM&A件数となりました。

今後の日本では、国内労働者人口の減少や後継者不足などを理由にさらにM&A件数が増え続けていくと予想されています。

これらのことからM&Aアドバイザリーは市場価値が高く、高い給与を得られることで有名です。

もし、今後のキャリアパスとしてM&A関連プロジェクトへの参画に興味がある方は、ぜひ弊社Liberty Nationをご活用ください。

Liberty Nationでは、M&Aアドバイザリーを含めたさまざまなコンサルティング案件のご紹介を行っております。リモートワーク、短日勤務など、希望する働き方から案件を選ぶことも可能ですので、案件をお探しの方は以下のバナーよりご登録ください。

皆様のご登録、お待ちしております。